现在市场上对于半导体23Q2迎来基本面拐点的信息络绎不绝,通常一轮半导体周期是3-5年,市场会相较于基本面提前1-2个季度。

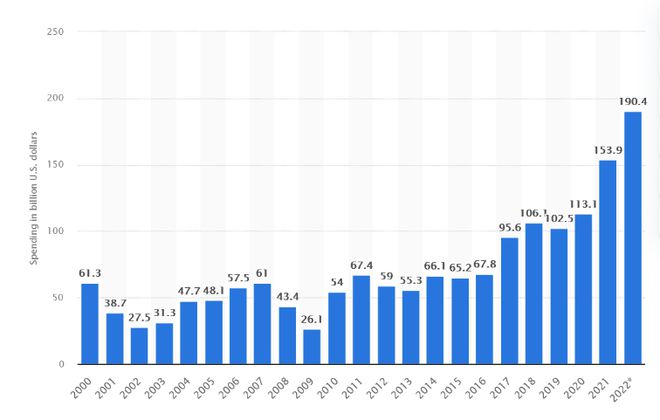

资本开支一直是作为预测半导体行业转折点的领先指标。坐观今年,半导体产业资本收紧已是全年主基调。

今年已经不及预期:半导体市场研究机构IC Insights此前已经下修过2022年全球半导体资本支出,预计今年达到1855亿美元,同比增长21%。(年初预测值为1904亿美元)

对明年的预期下调幅度更大:近日,全球国际半导体产业协会(SEMI)再次下调了明年全球半导体资本支出的预测。

目的是:为应对可能比以往更久的需求低迷期,晶片制造商都正削减成本并调降资本支出计划。

最新的预测是:明年全球半导体资本支出金额为1381亿美元,较4月预估的1655亿美元,下降幅度高达16.5%,减少274亿美元。

回顾近20年的半导体行业资本开支情况。自2017年起,是这一轮半导体周期资本开支快速增长的起点。

1381亿美元的额不仅是相比今年下降34%以上,同时,还低于2021年的额(1539亿美元)。

从时间轴上来看,每一轮周期都伴随2年资本开支下降期。并且还与前期的资本扩张持续时间和规模有所关联。如果依照演绎规律来看,或许后年也没有那么乐观。

目前,台积电、英特尔、三星、德州仪器、美光科技、Wolfspeed等一众大厂仍旧是处于下调预期开支的趋势中。并且,部分公司还在近期电话会中给出了明年业绩预期,远没有达到市场的期待值。

也就是说,明年业绩的高增长很难有保证。这就要说到基本面扭转的另一个重要驱动因素,需求。

见智研究统计了半导体下游需求的所有领域,结果显示:增长最快的四个领域,分别是汽车、工业、手机和数据中心。

2020-2025年的复合增长率为16.02%;即便是到2025年后,增长速度仍旧是稳居第一。

行业规模增长快的原因,一方面是需求提升,另一方面源于较低的基数。(毕竟汽车是半导体需求最小的下游领域。)

其次,工业和数据中心的需求增长也成为2030年前值得重点关注的驱动力来源。

(本次统计需求包含的下游领域还有:消费电子、计算机、通信三大领域,不过行业产值增速位居后三位)

汽车对半导体的需求拉动主要聚焦于新能源车(包括纯动和混动),所以新能源车的出货量(销量)预期是评估对半导体需求的重要因素。

中国新能源汽车的销量基本上占到全球的一半。2021年,中国新能源车出货量为650辆,同比实现翻倍增长(2020年为331万辆)。

而根据乘联会的预期显示:2023年新能源车销量可能突破840万辆,增长速度约29%。也就是说预期明年的出货量增长远低于今年。(新能源车总量占汽车总量的比例不到7%)

作为未来半导体需求增长第二快下游工业,也首度开始出现需求衰减的预期。德州仪器作为工业半导体需求的风向标,已经明确工业需求疲软的预期,行业砍单率高涨。

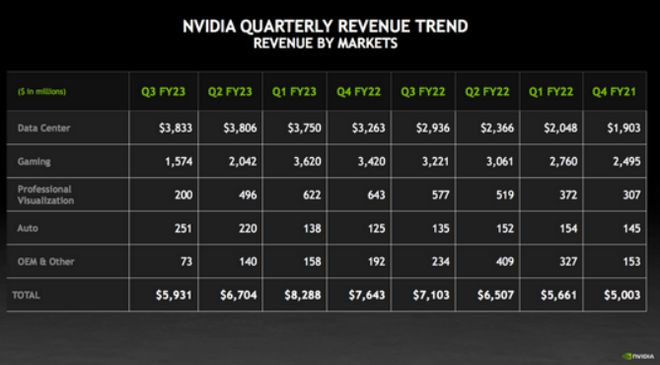

根据11月17日,英伟达的第三季度财报显示,数据中心仍旧保持了一定程度的增长,但相较之前的速度也有明显的放缓。

此外就是规模比较小的汽车电子需求是仅剩的增长来源,其他领域的需求都在缩减。

但是,在美国科技公司都在缩减的大环境下,对于云计算、AI计算投入的需求放缓也成为市场的担忧。

在大环境不景气的背景下,逆周期的增长需要更多的需求来支撑。目前来看,可能有些难实现。后续我们还会继续跟进,数据中心的需求变化。

手机销量的下滑已经说的太多了,一方面新手机的创新性改善不大,难以打动消费者使之有换机的动力;

另一方面,以往高性能的CPU的发布会改善购机需求,但是今年来看,好像这个驱动力也有些不及预期了。

11月18日,三星传出将于12月开始停工越南智能手机工厂两周以上的方案。三星越南的工厂是全球最大的智能手机生产基地,承载了三星一半的产量。

外媒认为,如果停工一旦开始,可能还会蔓延到印度、巴西、印度尼西亚等国家的生产线。被认为是史上最严重的去库存周期。

层出不穷的衰退信号何时能够按下暂停键是关键;需求的改善是扭转资本的驱动力;最大规模的扩建,也必然伴随着最大规模的去库存。

而能否如约完成指标,周期拐点能否到来尚未明朗,或许还有很多变数。(作者:韩枫 见智研究Pro)

Copyright © 2012-2023 bbin 版权所有 备案号:吉ICP备2021005409号